36Kr Japanで提供している記事以外に、スタートアップ企業や中国ビジネスのトレンドに関するニュース、レポート記事、企業データベースなど、有料コンテンツサービス「CONNECTO(コネクト)」を会員限定にお届けします。無料会員向けに公開している内容もあるので、ぜひご登録ください。

原文はこちら

セミナー情報や最新業界レポートを無料でお届け

メールマガジンに登録

東南アジアの物流市場には、2020年2月からの18カ月間で320億ドル(約3兆6800億円)もの資金が流れ込んだ。同期間に実施された資金調達は、43回に上る。シンガポールの物流企業「Ninja Van(ニンジャバン)」もそのうちの1つだ。同社は20年5月、シリーズDで2億7900万ドル(約320億円)を調達。翌21年9月にはシリーズEで5億7800万ドル(約665億円)を調達している。東南アジア市場を重視するアリババは、うち2億ドル(約230億円)を出資して約10.8%の株式を取得し、2番目の大株主となっている。

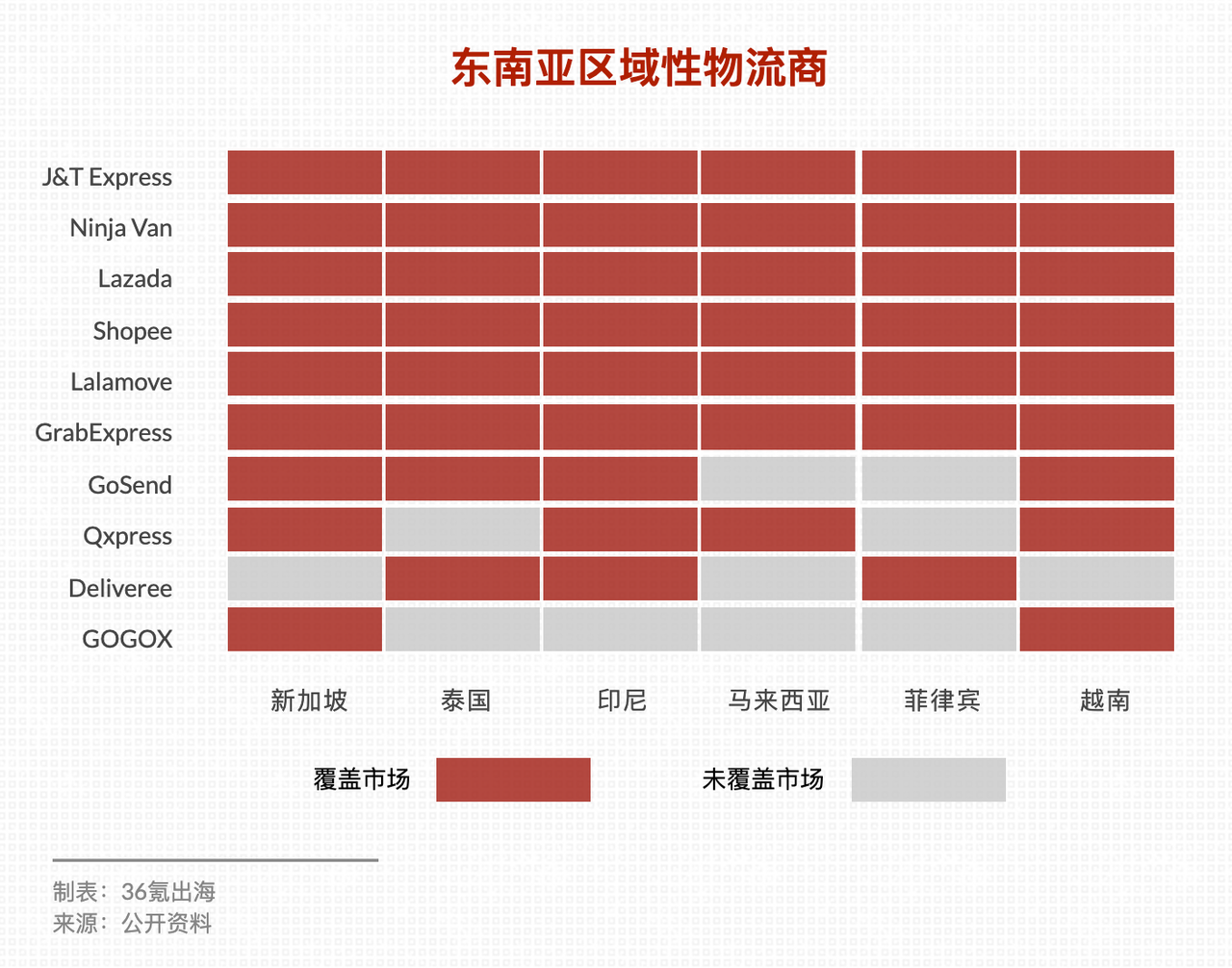

Ninja Vanは2014年に設立。物流ネットワークの95%以上を自社運営し、東南アジアに2000を超えるオペレーションセンター、倉庫、配送拠点を擁している。シンガポール、マレーシア、インドネシア、ベトナム、フィリピン、タイの東南アジア6カ国では、都市部から農村まで国内のほぼ全域をカバーし、ラストワンマイル配送(最終拠点からエンドユーザーへの物流サービス)を提供している。

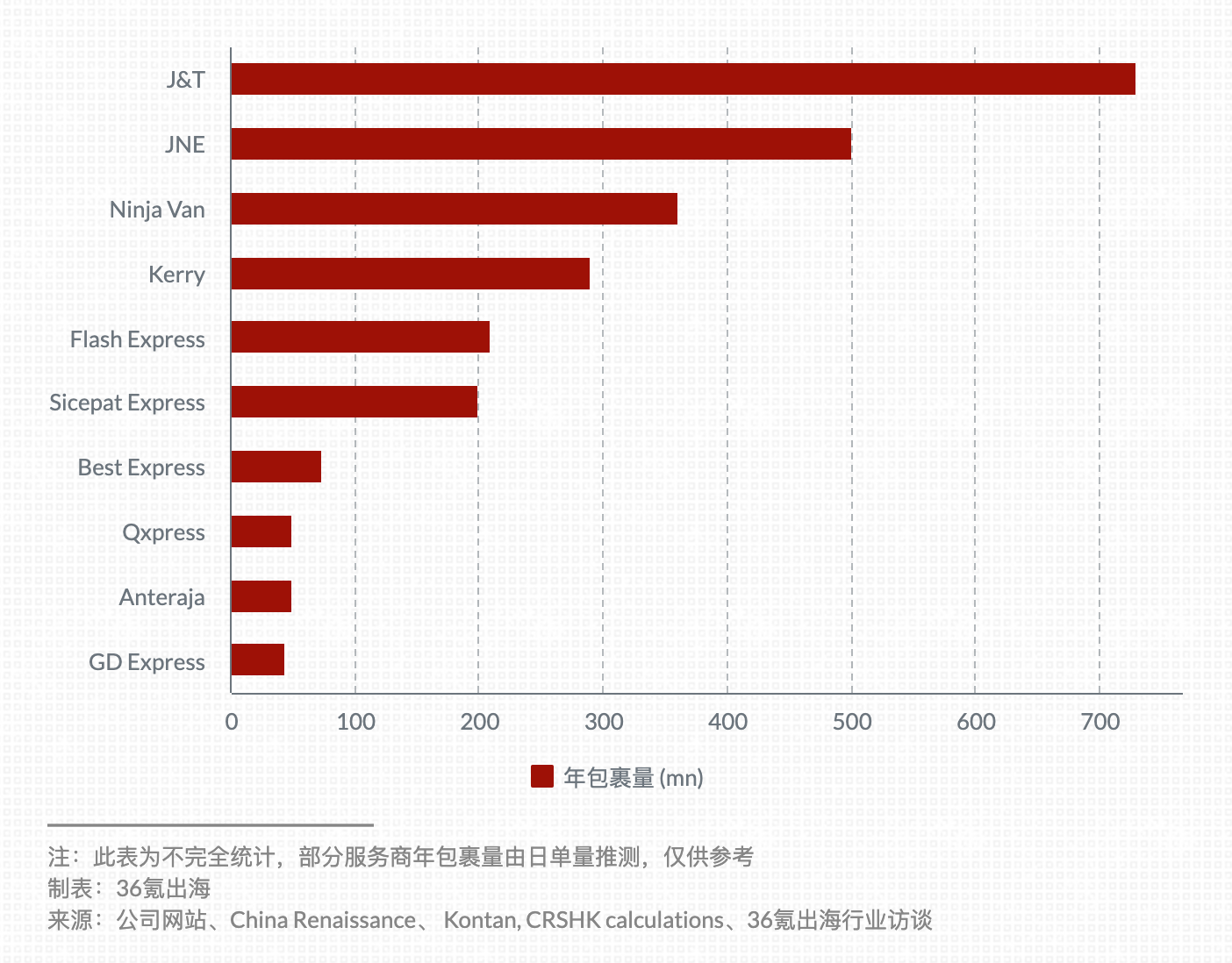

同社は広範囲にわたる配送ネットワークの力を背景に、東南アジア2位のサードパーティー・ロジスティクス(3PL)となった(1位はインドネシアの「J&T Express(極兎速逓)」)。

配送エリアは東南アジア6カ国のほぼ全域に対応

Ninja Vanは2016年にシリーズBで資金を調達している。当時、共同創業者の黎常文CEOは「東南アジアには現在、国を越えてラストワンマイル配送を提供する企業がない。シンガポール・ポスト(Singapore Post)、ポスマレーシア(Pos Malaysia)、タイのケリー・エクスプレス(Kerry Express)は配送範囲を国内のみとしている。EC(電子商取引)プラットフォームは、国を越えたラストワンマイル配送を求めている」と話していた。

Ninja Vanは2018年末には国を超えたラストワンマイル配送を提供できる企業になっていた。公式データによると、シンガポール、ベトナム、タイ、インドネシアでは100%、マレーシア、フィリピンでは95%以上のエリアに配送が可能だという。

東南アジアのラストワンマイル配送には3つの課題がある。まず世界最大の島しょ地域が含まれること、次に悪天候が頻繁に発生する上に道路状況が劣悪な中で時間通りに配達する難しさ、そして現金決済が多数を占める消費習慣だ。

ECに依存し発展してきた物流企業は、契約履行能力と効率をアピールする必要がある。Ninja Vanの最新データによると、同社には6万7000人の従業員がおり、そのうち75%以上がラストワンマイル配送を担当するスタッフだという。

島が多く、道路などのインフラ整備が遅れている地域では、Ninja Vanの配達員はオートバイと船を組み合わせて使うことが多い。英紙フィナンシャル・タイムズに「耕作用の水牛を使うことさえある」と報じられたこともある。

人口密度の高い地域では、コンビニエンスストアや受け取り拠点、宅配ボックスなどを利用し、荷物の受け取りや発送ができるようにした。例えば、人口密度が最も高いシンガポールには1000カ所以上の受け取り拠点を設置している。フィリピンではコストを抑えるため、スーパーマーケットの「Puregold」やコンビニエンスストアなどと提携し、荷物の受け取りができるようにしている。

人口の47%が銀行口座を持たない東南アジアでは、代金引換(COD)が根付いている。Ninja Vanは東南アジアで初めて、対象地域全域でCODに対応する物流企業となった。2020年末時点で、同社が1年間に処理するCODは総額15億ドル(約225億円)に上る。

Ninja Vanの1日当たり受注件数は、2019年末時点で100万件に達していた。設立5年目の物流企業としては文句のつけようがない数字といえるだろう。

激化する市場競争の中で

Ninja Vanの配達件数の大部分は、シンガポールに拠点を置く大手越境EC「Shopee」やアリババ傘下の大手EC「Lazada」、インドネシアのEC「Bukalapak」「Tokopedia(トコペディア)」など、東南アジアのECプラットフォームから受注したもので、うち前2社からの受注件数が大半を占めるという。東南アジアのEC市場が拡大すれば、物流業界の成長も続くはずだ。

とはいえ、Ninja Vanは現地の物流市場で厳しい競争に直面している。テック系メディア「Tech in Asia」によると、Shopeeと提携している3PLは100社以上、Lazadaと提携している3PLは50社以上に上るという。

Ninja Vanと同業のJ&Tや「JNE Express」だけでなく、ShopeeやLazadaなどのEC大手も自社の物流ネットワークを構築している。Lazadaは現在、東南アジアに30万平方メートルを超える自社倉庫、15カ所の仕分けセンター、約400カ所の集荷・配送センターを構えている。同社は2020年、中国最大のオンライン通販セールイベント「ダブルイレブン(双11)」の期間中、85%以上の荷物を自社の物流ネットワークを通じて配送したと発表している。

Shopeeも自社の物流サービス「Shopee Logistic Service」で東南アジア6カ国をカバーしており、配送料も市場の70%前後に抑えている。

中国から東南アジアへの越境ECは、Ninja Vanの新たな成長分野となっている。同社は2019年、広東省深圳市に全額出資子会社「能者物流」を設立した。主に消費者向けの越境物流と、企業向けの仕入れやサプライヤー開発を手掛けており、EC大手「京東集団(JD.com)」傘下の「京邦達貿易」やファストファッションECの「SHEIN(シーイン)」、電子機器のECを手掛ける「Banggood 」などを顧客に抱えている。

東南アジア6カ国のうち、シンガポール以外の国のEC普及率は平均3%に満たない。そこでNinja Vanは、中国では物流事業を土台に企業向けの越境仕入れやサプライチェーン事業を打ち出した。東南アジア企業による中国製品の仕入れや、サプライヤーチェーン開発をサポートするほか、金融サービスや海外送金サービスを提供する。

しかし、中国・東南アジア間の越境物流市場に可能性を見出したのは Ninja Vanだけではない。J&Tに加えて、SFホールディング(順豊控股)や「京東物流(JD Logistics)」「圓通速逓(YTO Express)」などの中国物流大手も同市場を虎視眈々と狙っている。市場をめぐるNinja Vanの戦いはこれからも続きそうだ。

(翻訳・山口幸子)

36Kr Japanで提供している記事以外に、スタートアップ企業や中国ビジネスのトレンドに関するニュース、レポート記事、企業データベースなど、有料コンテンツサービス「CONNECTO(コネクト)」を会員限定にお届けします。無料会員向けに公開している内容もあるので、ぜひご登録ください。

原文はこちら

セミナー情報や最新業界レポートを無料でお届け

メールマガジンに登録

中国の鉱山で純電動無人大型トラック活躍 グリーン化に貢献XxjjpbJ000044_20260206_CBPFN0A001931.jpg)

フォローする

フォローする フォローする

フォローする

中国の鉱山で純電動無人大型トラック活躍 グリーン化に貢献XxjjpbJ000044_20260206_CBPFN0A001931-510x369.jpg)