36Kr Japanで提供している記事以外に、スタートアップ企業や中国ビジネスのトレンドに関するニュース、レポート記事、企業データベースなど、有料コンテンツサービス「CONNECTO(コネクト)」を会員限定にお届けします。無料会員向けに公開している内容もあるので、ぜひご登録ください。

原文はこちら

セミナー情報や最新業界レポートを無料でお届け

メールマガジンに登録

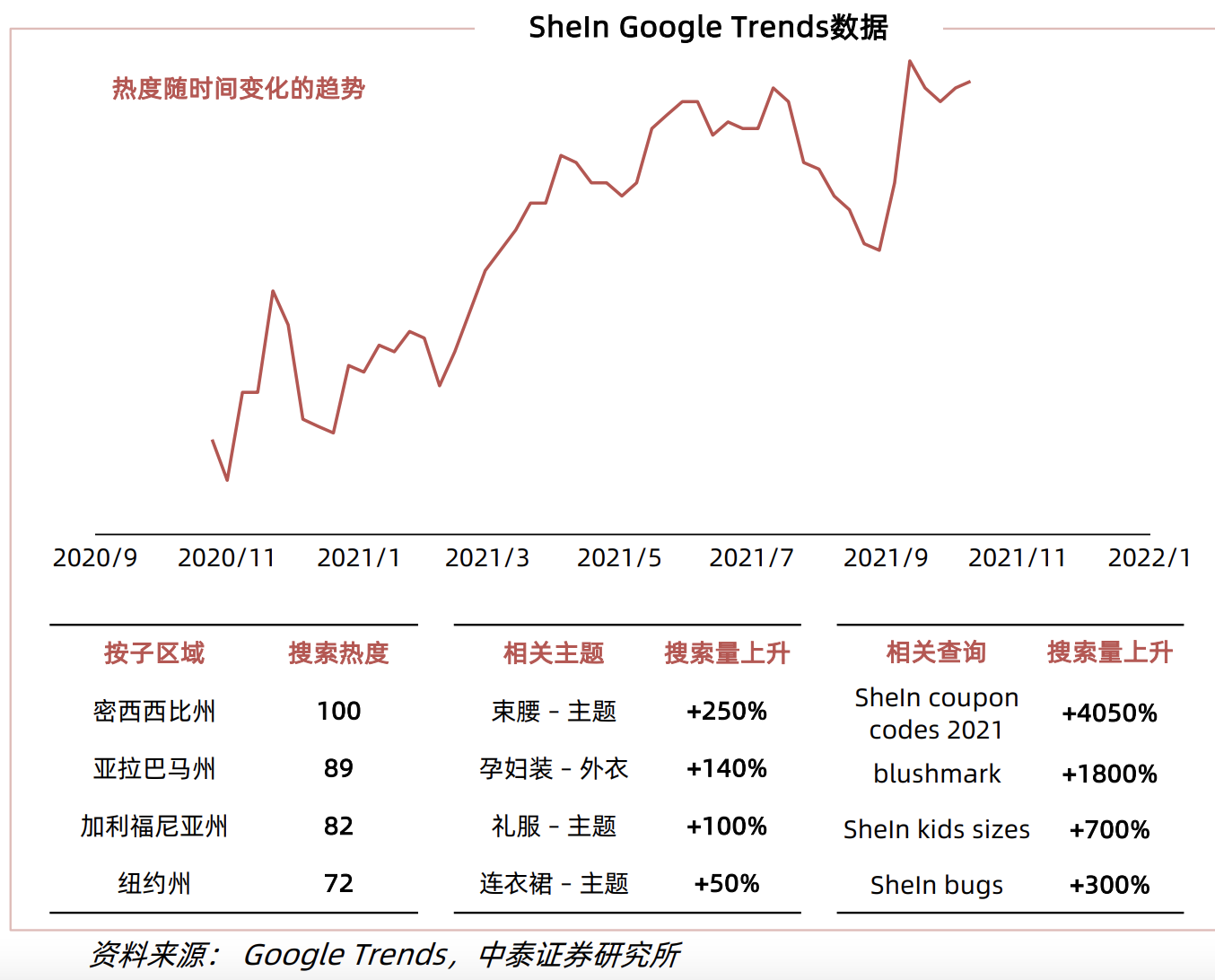

中国発の人気ファストファッションEC「SHEIN(シーイン)」は、今年上半期の流通取引総額(GMV)が前年同期比50%増の160億ドル(約2兆3100億円)に達したという。年300億ドル(約4兆3300億円)という販売目標が1年前倒しで達成される可能性もある。

SHEINとの比較データとしてZARAを運営するインディテックス(スペイン)の上半期の販売額をみると、前年同期比7%増の128億2000万ユーロ(約1兆8300億円)だ。主力ブランドのZARAは同7%増の88億9500万ユーロ(約1兆2700億円)で、いずれの数字もSHEINのほうが大幅に上回っている。

SHEINの業績は過去3年、爆発的に伸びている。2020年にGMVが初めて100億ドル(約1兆4400億円)の大台に乗ると、21年には200億ドル(約2兆8800億円)を達成した。

SHEINアプリのダウンロード数は2022年第2四半期の米国市場で前四半期比13%増の680万回となり、再びアマゾンを超えた。MAU(月間アクティブユーザー数)でみるとアマゾンはSHEINの3倍だが、両者の差は縮まり続けている。ある関係者によると、SHEINの第2四半期のDAU(デイリーアクティブユーザー数)は3000万人を超え、伸び率は15%に達したという。

世界的なインフレの影響を受け、SHEINは今年の中核目標を以下の2つに定めた。1つは客単価を伸ばすこと、もう1つは利益率を改善することだ。複数の関係者によると、SHEINのグローバル市場における平均客単価は今年上半期時点で75ドル(約1万800円)。一昨年は50ドル(約7200円)、昨年は60ドル(約8600円)だった。

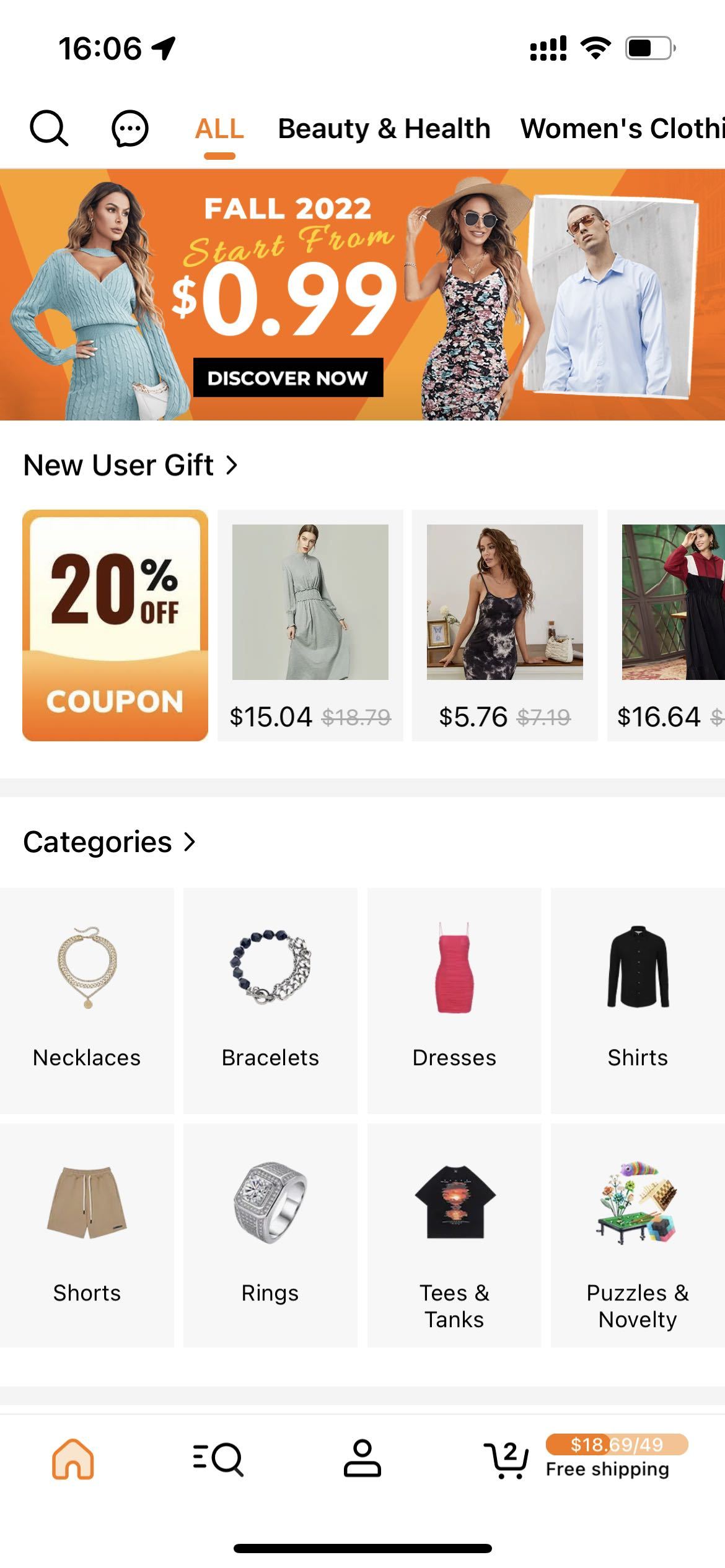

客単価が伸びた理由は2つ。1つは商品カテゴリーを拡充し続けたことで、現在GMVの約6割を占めるレディースファッション以外に、シューズ、バッグ、コスメ、インテリア用品などのカテゴリーもこの1年で販売額全体に占める割合を伸ばした。サイト全体の取引1件あたりの購入点数は昨年同期の6.9〜7点から7.5〜7.8点に増えている。

ただし、客単価が上がったからといって利益率が顕著に改善したわけではない。ある業界レポートによると、昨年のSHEINの純利益率は約6%で、今年上半期は前年同期よりやや下がっている。主な理由は、コストの大半を占める仕入れコストが35%前後にまで上がったことだ。

仕入れコストが改善できなかった理由は、インフレが原材料コストを押し上げたこと以外に、SHEINが主要サプライヤーの利益保護を強化したからだ。SHEINは各商品をまず少量生産・販売し、売れ行きを見てから追加生産量を決める方式を採用しており、SHEINのサプライヤーは常に生産力・良品率・納期・特急対応などに関して厳しい査定を受け続けているような状況に置かれている。これらの対応力に応じてSHEINはサプライヤーをS・A・B・C・Dの5段階にランク付けしている。

SHEINのある社員は「仕入れコストを抑えれば、サプライヤーからの反発は必至だ。上位のSランク、Aランクのサプライヤーに対しては利益も守らなければならない」と述べる。加えて競合からのプレッシャーもあり、より一層サプライヤーの利益を保証しなければならない状況となっているという。

というのも、中国の格安EC「拼多多(Pinduoduo)」が米国進出を決めたと報じられて以降、多くのSHEINのサプライヤーが拼多多から引き抜きに遭っているのだ。拼多多側は支払いまでの期間がより短い、納期に余裕を持たせるなど、SHEIN以上の好条件を提示してきているという。拼多多から引き合いのあったSHEINのサプライヤーによると、拼多多は取引業者に対し、越境コマースの経験があることや独立系ECサイトとの取引経験があることを条件とし、北米市場向けの取引経験がある業者を優先するなど、あらゆる条件がSHEINとの取引経験と合致するという。

複数の関係者によると、SHEINのサプライヤーは現在約3000社に上り、Sランク、Aランクのサプライヤーが10〜15%を占めるという。

拼多多は海外事業「Temu」を今月16日にも本格スタートする。評価額1000億ドル(約14兆4000億円)クラスのSHEINと拼多多はまもなく全面対決することになるだろう。拼多多の海外事業部は約200人で構成され、そのうち150人近くはSHEINなどの越境コマースプラットフォームの2〜3倍の報酬で引き抜かれたメンバーだという。

拼多多は全商品カテゴリーとも出品手数料ゼロで出品業者を募集している。ただし出品業者には商品価格を決める権限がなく、主に拼多多が価格を決定する。これはアマゾンなどのプラットフォーマーとも、SHEINなどの独立系サイトとも異なるやり方だ。

業界関係者の予想では、拼多多はまず市場を開拓するために、最初は「多売戦略」を採る可能性が高い。

SHEINのフェイスブック経由での顧客獲得コストは今年上半期、約35ドル(約5040円)だったが、拼多多が自社のプラットフォームにユーザーを引き入れるにはその2〜3倍、あるいはそれ以上の費用がかかるだろう。

しかし、拼多多の今年上半期の売上高は550億元(約1兆1400億円)、純利益は150億元(約3100億円)を超えた。海外市場に打って出るには十分な自信もつけている。

反対に、SHEINは昨年から試験的に開始した外部プラットフォームとの提携事業が順調ではないようだ。電子機器や家電などを取り扱う「AUKEY(傲基)」もわずか数カ月でSHEINへの出品を取りやめた。ライバルがますます増える中、事業の安定に揺らぎが見えている。

(翻訳・山下にか)

36Kr Japanで提供している記事以外に、スタートアップ企業や中国ビジネスのトレンドに関するニュース、レポート記事、企業データベースなど、有料コンテンツサービス「CONNECTO(コネクト)」を会員限定にお届けします。無料会員向けに公開している内容もあるので、ぜひご登録ください。

原文はこちら

セミナー情報や最新業界レポートを無料でお届け

メールマガジンに登録

フォローする

フォローする フォローする

フォローする

中国スマート知育玩具、技術力で世界市場を開拓XxjjpbJ000211_20260129_CBPFN0A001705-510x369.jpg)

AI予測システムで洋上風力発電をスマート管理 江蘇省XxjjpbJ000093_20260129_CBPFN0A001905-510x369.jpg)